Topicsトピックス

HELLO baseが主催する最新セミナー情報や、保険募集人・経営者の方に

お役立ちできる情報を発信いたします。

vol.33 群馬は良いとこ、一度はおいで。

今年に入ってから群馬県に行くことが多く、昨日で今年7回目。

東京駅から高崎までは、新幹線だと1時間もかからないので、意外と近いんです。

昨日はJAIFA群馬県秋季セミナーにお呼びいただきました。

『JAIFA』は、生命保険会社の枠を越えて、各社の生命保険営業職員が集まり、お互いに研鑽しながら、

正しい知識を消費者の皆様に伝えると同時に、広く社会に貢献するための活動をされている素晴らしい団体です。

↓詳しく知りたい方はこちら↓

公益社団法人生命保険ファイナンシャルアドバイザー協会 (jaifa.or.jp)

100名以上の群馬県で活動されている生命保険の募集人さんが集まられており、非常に活気のある場でした。

すごく暖かく迎え入れていただき、喋る立場としても非常に喋りやすい有難い環境でした。

来たくても来れなかった!!

そんな方もいるかもしれないので、少しだけ講演中身をお見せします。

事業保障提案の徹底解説

というタイトルで法人保険提案の土台の部分をお話し致しました。

大きくポイントは3つ。

①職業観の言語化

法人保険の本質は「事業保障」です。

経営者もしくはキーマンに万一の事があったときに、残された方々を守ること。 保険募集人の皆様の使命であるとも言えます。私は新卒で金融機関に就職しました。2年目の時に法人営業を任せてもらう事になりましたが、当時担当したある経営者の事を忘れる事ができません。

その経営者は、当時46歳で従業員30名を抱える会社を経営していました。しかし突然の病にかかり、この世を去ることになりました。その後、社員が事業を引き継ぐ事になりましたが、事業を引き継いでから3年後に会社が倒産。

倒産した原因は、社長が亡くなり顧客が離れてしまったこと。 そして事業保障対策を全く行っていなかった事です。(法人で生命保険に加入していなかったという事です)

この会社で勤めていた従業員の方からは「どこか働く場所を紹介してもらえないか?」と相談を受けました。中小企業1つが倒産することが多大な影響を与えることを身に染みて感じたのです。

こんな経験をしたからこそ、世の中の中小企業経営者には事業保障対策の必要性を十分に理解してもらい、万一の際にも残された方々を守ってもらいたいと心から思っています。

これが私の「職業観」です。参加していただいた皆様の「職業観」について、本勉強会にて向き合っていただきました。

②事業保障対策が必要な理由

「保険」はどうしても経営者にとって「重要度」は高いものの、「緊急度」が低くなりがちで、経営者は「保険」の事を四六時中考えているわけではありません。そんな経営者にどのように「事業保障対策の必要性」を伝えればよいのでしょうか。その際に皆様にぜひ覚えておいてもらいたい「所有と経営の分離」・「所有と経営の一致」という言葉があります。

ここでの「所有」は「株式の所有」を指し、「経営」は、経営者として会社を「経営」するという事です。「所有と経営の分離」とは、株主を保有している株主と経営者が分離しているという事です。株式を一般の方でも売買可能な上場企業などは「所有と経営の分離」に当てはまります。ただ中小企業の場合は、一般的には所有と経営が「一致」していることが多いです。つまり「所有と経営の一致」が当てはまるわけです。(もちろん全ての中小企業が当てはまるわけではありません。例えば父親が株主で、息子が経営者というケースもあります)

この「所有と経営の一致」が「なぜ事業保障対策が必要なのか?」について説明するときに非常に重要になってきます。本来は、「所有」と「経営」は分離しているものです。しかしながら中小企業においては、「所有」と「経営」は一致しているのです。

企業における「株主」とはどのような位置づけなのでしょうか。株式を保有している割合によって出来る事が異なります。例えば2分の1超の株式を保有している株主は「普通決議」を単独で成立させることが可能です。(普通決議とは株主総会の一種で、出席株主の議決権の過半数の賛成によって成立する決議のことをいいます)「普通決議」で決定できることの1つに「役員の選任・解任」などがあります。この他にも様々な事を決定できるのですが、つまり株主は「会社の重要な事項を決定できる」権限があり、「責任」が伴うわけです。

では、「経営」を行う経営者にはどんな「責任」があるのでしょうか。大きく3つの「責任」があると言われています。まずは顧客に対しての「責任」、従業員に対しての「責任」、そして社会に対しての「責任」です。つまり経営者はあらゆる責任を取らないといけないわけです。そして更に中小企業の経営者は “家族の長”である可能性も高いです。家族を支えて守っていく「責任」があります。

前述した「株主」としての責任に加えて、「経営者」としての責任、そして「家族の長」としての責任、この3つの責任を中小企業経営者は抱えています。(もちろん全ての中小企業経営者が抱えているわけではありません)例えばサラリーマンである「家族の長」が亡くなれば、残された家族は困ります。だからこそ万一の際に備えて、「生命保険」に加入するわけです。“家族の長”という側面を持ちながら、株主でもあり経営者でもある「中小企業経営者」に万一のことがあれば、各方面に多大な影響が出ることは容易に想像できるはずです。ですから、中小企業経営者は事業保障対策を確実にやっておかないといけないという事です。

保険募集人の皆様は、中小企業経営者には先ほど掲げた「3つの責任」があることを伝える使命があります。そして経営者の家族・従業員・従業員の家族を守っていく使命があります。最近AIに関するニュースをよく目にします。保険業界にもAIによって、一部の仕事はなくなると言われます。ただし中小企業経営者に「事業保障対策の必要性」を伝える事はAIには出来ません。皆様の使命として、経営者の家族・従業員・従業員の家族を守ってください。

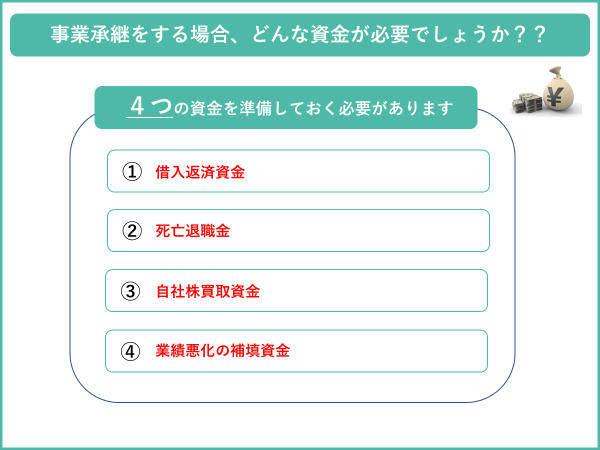

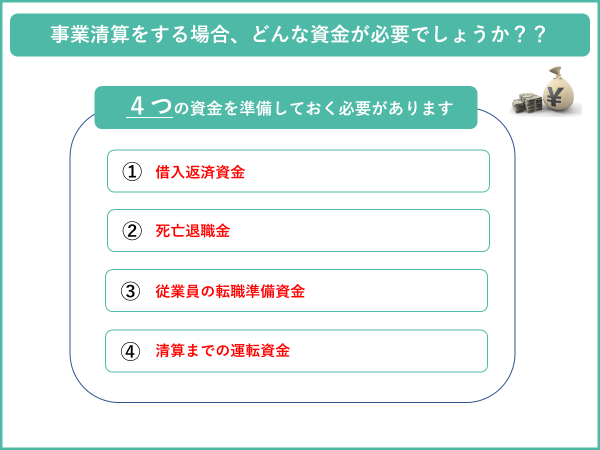

③事業継続時、清算時に必要な資金について

法人保険の本質は「事業保障」です。経営者もしくはキーマンに万一の事があったときに、残された方々を守ること。これが保険募集人の皆様の使命であるとも言えます。「事業保障」が必要であることをどのように理解してもらうのか?については前述しましたが、具体的に事業保障に必要な金額はどのように算出すればよいのでしょうか。

保険会社の所定のフォーマットには、こんな計算式が記されています。(法人の販売管理費×6か月+借入金)×1.5という計算式。この計算式を皆様一度はお聞きになったことはありませんか。この計算式は現場では実際に使えないというのが私の本音です。実際にこの計算式に沿って、経営者の方に事業保障の提案をした場合、経営者はどのように感じると思われますか。

私も保険募集人の方がこの提案をされた現場に同行した経験があります。その時の経営者の反応はどこか納得していない様子でした。経営者が納得しない理由は、自身が亡くなったときどのような資金が必要なのかがイメージできていないからです。

私も小さいながら会社を経営しています。私と役員を含めて18名の会社ですが、私が万一死亡した場合、現在の状況では会社を清算する予定です。もちろん清算しなくて良いように、会社の仕組みを整えている最中ですが、今の段階では恥ずかしながら会社を継続する事は出来ません。しかし私も経営者として責任がありますので、残された従業員の方々がしばらく仕事に就けなくても問題ないように、2年分の給料を生命保険で準備しています。しかし私が亡くなったとしても会社を継続するのであればこの2年分の給料は確保する必要がありません。

つまり会社の方向性によって、経営者の死亡時に必要な資金が異なるという事です。にもかかわらず、先ほどお伝えした計算式で保障額を決めている(そもそも何となく保障額を決めている方も多い)方が多いのです。会社の方向性をヒアリングしないまま提案した保険提案には、全く血が通っていません。 経営者が亡くなったときに会社が取れる選択肢は「親族内承継」・「親族外承継」・「事業清算」の3つになりますが、それぞれのパターンによって必要な資金が異なります。下記に必要な資金を示しましたので、覚えておきましょう。

セミナーは受けた後が大切です!参加された方はぜひ読み返して復習してみてくださいね。

お呼びいただいたJAIFA幹事の皆様、昨日ご一緒した皆様、本当にありがとうございました。

Back